Pengertian Accounts Receivable Turnover dan Rumusnya

3 Min Read Posted on 25 Jan 2024

Daftar Isi

Dalam bisnis, pengelolaan akuntansi keuangan adalah salah satu faktor utama yang menentukan keberhasilan perusahaan. Salah satu aspek penting dalam manajemen keuangan adalah pengelolaan account receivable turnover atau piutang usaha. Piutang usaha ini muncul ketika perusahaan melakukan penjualan barang atau jasa secara kredit.

Dengan demikian, pemahaman yang mendalam tentang piutang usaha, bagaimana cara menghitungnya, serta strategi efektif dalam mengelolanya, menjadi aspek yang diperlukan perusahaan agar bisa mengoptimalkan kondisi keuangan. Dalam artikel ini, akan dibahas lebih lanjut definisi dan cara menghitung turnover AR, serta tips efektif dalam mengelolanya.

1. Pengertian Account Receivable

Account receivable dalam akuntansi manajemen adalah jumlah uang yang belum dibayar oleh pelanggan kepada perusahaan setelah membeli barang atau jasa. Piutang ini tercatat dalam neraca saldo keuangan perusahaan sebagai aset karena menjadi jumlah uang yang akan diterima di masa depan.

Lalu mengapa ini bisa terjadi? Umumnya karena metode penjualan berupa kredit, di mana perusahaan memperbolehkan pelanggan untuk membayar di kemudian hari. Biasanya dalam jangka waktu 30, 60, atau 90 hari. Penilaian piutang usaha ini harus dilakukan secara akurat dan realistis karena ada kemungkinan tidak dibayarnya utang oleh pelanggan yang dikenal sebagai "piutang tak tertagih" atau "kerugian piutang".

Dalam akuntansi manajemen, pengelolaan account receivable sangat penting karena berkaitan langsung dengan likuiditas dan cash flow perusahaan. Ini bisa dilakukan dengan pemantauan yang teliti pada periode kredit dan penagihan piutang. Selain itu, Anda juga perlu menetapkan kebijakan kredit yang sesuai, mengevaluasi kelayakan kredit pelanggan, dan melakukan tindakan penagihan yang efisien.

Dengan adanya penagihan piutang yang tepat waktu, maka perusahaan memiliki cukup uang tunai untuk operasional. Selain itu, analisis pada aspek ini juga penting untuk mengidentifikasi tren pembayaran pelanggan dan mengantisipasi jika terjadi masalah likuiditas. Dari sini bisa disimpulkan, pengelolaan piutang usaha yang baik adalah komponen penting dalam strategi keuangan yang sehat dan efektif untuk bisnis jenis apa pun.

2. Mengapa Paham Account Receivable Penting?

Misalkan sebuah perusahaan yang bergerak di bidang manufaktur memiliki banyak pelanggan dengan pembelian secara kredit. Seiring waktu, piutang usaha ini menumpuk. Namun perusahaan tidak memiliki sistem yang efektif untuk mengelola atau menagih piutang tersebut. Akibatnya, banyak piutang yang tidak dibayar tepat waktu atau bahkan tidak terbayar sama sekali.

Ini dapat mengakibatkan masalah aliran kas dan juga mengurangi likuiditas perusahaan. Efek dominonya, berdampak pada kemampuan perusahaan mengelola operasional, investasi untuk ekspansi, atau bahkan pembayaran gaji karyawan dan pembayaran kepada pemasok.

Dari sini, bisa disimpulkan manajemen yang baik tentang AR sangat dibutuhkan agar perusahaan mampu mengelola piutangnya dengan lebih efektif, mengurangi risiko piutang tak tertagih, dan memperbaiki laporan arus kas. Hal ini tidak hanya membantu memastikan perusahaan menerima pembayaran tepat waktu, tapi juga meminimalisir adanya risiko kerugian keuangan. Selain itu, dengan pengelolaan AR yang baik, perusahaan dapat mengidentifikasi pelanggan yang memiliki risiko kredit tinggi dan mengambil tindakan pencegahan untuk menghindari kerugian.

3. Rumus Account Receivable Turnover

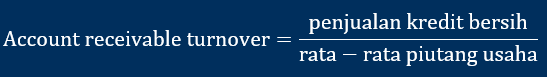

Rumus account receivable turnover adalah indikator penting dalam akuntansi manajemen untuk mengukur seberapa efektif perusahaan mengumpulkan piutang usaha dari pelanggan. Rumus ini dihitung dengan membagi total penjualan kredit dalam suatu periode, biasanya satu tahun dengan rata-rata piutang usaha dalam periode yang sama. Sedangkan rata-rata piutang usaha didapat dengan menjumlahkan piutang usaha di awal dan akhir periode, kemudian membaginya dua. Rumus account receivable turnover adalah:

Rasio AR turnover yang tinggi biasanya diinterpretasikan kalau perusahaan sudah efisien dalam mengumpulkan piutang. Rasio tinggi artinya perusahaan memiliki periode kredit yang lebih pendek atau lebih efektif dalam kebijakan penagihannya. Hal ini diperlukan untuk likuiditas perusahaan karena uang tunai yang diterima dari pelanggan dapat segera digunakan untuk operasional atau kebutuhan lain.

Rendahnya account receivable turnover adalah tanda bahwa perusahaan menghadapi kesulitan untuk mengumpulkan piutangnya. Hal ini bisa disebabkan karena keterlambatan pembayaran dari pelanggan, kebijakan kredit yang terlalu longgar, atau inefisiensi dalam proses penagihan. Rasio rendah dapat mengindikasikan bahwa dana yang terikat dalam piutang tidak bisa digunakan untuk biaya operasional atau investasi lain. Dalam jangka panjang, perusahaan perlu meninjau kembali kebijakan kredit dan prosedur penagihan piutangnya.

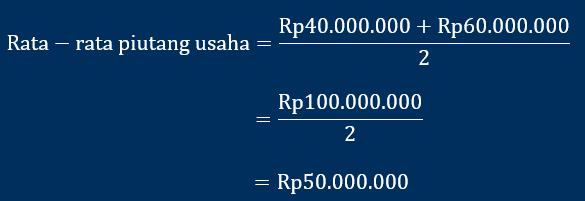

Untuk memahami penggunaan rumus account receivable turnover di akuntansi manajemen, perhatikan studi kasus sederhana berikut ini. Misalkan Anda memiliki perusahaan yang bergerak di bidang distribusi. Setelah melihat laporan keuangan di tahun 2023, perusahaan memiliki total penjualan kredit sebesar Rp 500,000,000. Jumlah piutang usaha di awal tahun sebesar Rp 40,000,000 dan di akhir tahun sebesar Rp 60,000,000. Pertama, Anda perlu menghitung rata-rata piutang usaha.

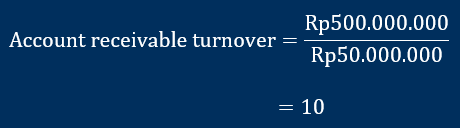

Selanjutnya, dengan menggunakan rumus account receivable turnover, Anda akan memperoleh nilai rasio AR turnover sebesar:

Artinya, selama tahun tersebut, perusahaan mampu mengumpulkan piutangnya dari pelanggan sebanyak 10 kali. Angka ini menunjukkan efisiensi perusahaan dalam mengelola dan menagih piutang usahanya selama periode tersebut.

4. Tips Mengelola Account Receivable Turnover

Setelah mempelajari lebih dalam, bisa disimpulkan account receivable turnover adalah aspek kritis bagi keberlangsungan perusahaan dalam jangka panjang. Lalu bagaimana tips mengelolanya? Pertama, dengan menetapkan kebijakan kredit yang jelas dan sesuai risiko bisnis. Kebijakan ini harus mencakup syarat dan kondisi kredit, seperti batas waktu pembayaran dan persyaratan kelayakan kredit. Perusahaan harus melakukan penilaian kredit yang hati-hati terhadap pelanggan baru dan secara berkala meninjau kondisi keuangan pelanggan lama.

Kedua, mengimplementasikan sistem pemantauan piutang. Sistem ini harus mampu melacak piutang yang jatuh tempo, memberikan notifikasi jika ada piutang yang berisiko, dan mengidentifikasi tren pembayaran pelanggan. Teknologi seperti software ERP akuntansi dapat menjadi salah satu alternatif. Selain itu, pastikan memiliki tim penagihan yang terlatih. Tim ini harus melakukan komunikasi yang baik dengan pelanggan, mengirimkan pengingat pembayaran secara rutin, dan jika perlu, melakukan negosiasi rencana pembayaran.

Tidak kalah penting, evaluasi dan penyesuaian kebijakan secara rutin. Perusahaan harus terus menganalisis data AR turnover dan mencari cara untuk meningkatkannya. Hal ini bisa melibatkan penyesuaian syarat kredit, mengubah strategi penagihan, atau bahkan merubah cara transaksi keuangan. Meningkatkan hubungan dengan pelanggan dan memahami kebutuhan mereka juga dapat membantu mengurangi risiko kredit.

Selain itu, perusahaan harus siap untuk mengambil tindakan yang lebih tegas terhadap piutang berisiko, seperti menggunakan agen penagihan atau bahkan mengambil langkah hukum jika perlu. Dengan mengelola account receivable turnover secara efektif, perusahaan dapat memastikan likuiditas yang stabil dan mengurangi risiko dalam akuntansi manajemen.

5. Kesimpulan

Dari pembahasan tersebut bisa disimpulkan account receivable turnover adalah indikator penting yang wajib diketahui perusahaan untuk memastikan memiliki cukup dana untuk menjalankan operasional dan membayar kewajiban usahanya. Tidak hanya itu, manajemen account receivable yang baik sangat dibutuhkan untuk mengelola piutang secara efektif, mengurangi risiko piutang tak tertagih, dan memperbaiki arus kas.

Ada sejumlah tips yang bisa Anda terapkan agar rasio AR turnover sehat bagi finansial perusahaan. Pertama dengan menetapkan kebijakan kredit yang jelas dan sesuai dengan risiko bisnis. Kedua, implementasi sistem pemantauan piutang yang efisien dan memiliki tim penagihan yang terlatih. Ketiga, evaluasi dan penyesuaian kebijakan secara rutin untuk meningkatkan hubungan dengan pelanggan dan memahami kebutuhan mereka, serta siap mengambil tindakan tegas terhadap piutang berisiko.

Dapatkan update konten terbaik kami

secara rutin di Inbox Anda!

REKOMENDASI

Artikel Terkait

Nov 21, 2024 3 Min Read

Jenis Konstruksi Jalan, Tahap Pengerjaan, dan Strateginya

Nov 20, 2024 3 Min Read

12 Document Management Software Terbaik untuk Bisnis 2024

Nov 19, 2024 3 Min Read

Sistem Akuntansi: Manfaat, Komponen, dan Contohnya

Nov 19, 2024 3 Min Read

Rekapitulasi Jurnal: Pengertian, Fungsi, Jenis, dan Contoh

REKOMENDASI

Artikel Terkait