Pajak pertambahan nilai (PPN) adalah salah satu komponen terpenting dalam sistem perpajakan yang berlaku di banyak negara, termasuk Indonesia. Sebagai salah satu sumber pendapatan utama bagi pemerintah, PPN dikenakan pada hampir setiap transaksi penjualan barang dan jasa, sehingga akan mempengaruhi berbagai aspek operasional bisnis mulai dari penetapan harga jual hingga pengelolaan keuangan.

Tahu cara perhitungan pajak PPN tidak hanya diperlukan untuk memastikan kepatuhan terhadap regulasi pajak, tetapi juga berperan dalam pengambilan keputusan strategis yang dapat meningkatkan efisiensi dan daya saing bisnis. Berikut ini akan dijelaskan lebih detail tentang apa itu PPN dalam penjualan, pentingnya pengetahuan pajak ini bagi bisnis, bagaimana cara menghitung pajak PPN, dan contoh praktis dari perhitungannya dalam transaksi penjualan.

1. Apa itu PPN dalam Penjualan?

PPN atau pajak pertambahan nilai merupakan jenis pajak yang diterapkan pada hampir setiap transaksi penjualan barang dan jasa. Baik itu di tingkat produksi dan distribusi, hingga sampai ke konsumen akhir. Nilai dari PPN ditentukan sebagai persentase dari harga jual barang atau jasa, dan besarnya persentase tersebut bervariasi tergantung pada ketentuan yang berlaku di masing-masing negara. Di Indonesia, pajak PPN berapa persen? Tarif standarnya adalah 11%.

Dalam transaksi penjualan, seller bertanggung jawab untuk menghitung, memungut, dan menyetorkan PPN yang terhutang kepada pemerintah. PPN yang telah dipungut ini kemudian dilaporkan melalui sistem yang ditetapkan oleh otoritas pajak. Bagi konsumen, PPN menjadi bagian dari harga pembelian yang harus dibayarkan. Penetapan PPN ini bertujuan untuk menghasilkan pendapatan bagi pemerintah yang kemudian dapat digunakan untuk pembiayaan publik, seperti infrastruktur, pendidikan, dan layanan kesehatan.

2. Pentingnya Tahu PPN bagi Bisnis

Paham perhitungan pajak PPN dibutuhkan setiap bisnis karena berdampak langsung pada penetapan harga jual produk dan layanan. Dengan mengetahui cara menghitung pajak PPN, perusahaan dapat menetapkan harga jual yang kompetitif sekaligus memastikan kepatuhan terhadap regulasi pajak. Harga jual yang telah memperhitungkan PPN membuat perusahaan terhindar dari kerugian akibat harus menanggung pajak dari margin keuntungan sendiri.

Pemahaman yang baik tentang PPN juga membantu bisnis untuk merencanakan cash flow dan anggaran dengan lebih akurat. Ini karena Anda dapat memperkirakan jumlah pajak yang harus dibayarkan dan diterima kembali melalui mekanisme kredit pajak. Dengan demikian, bisnis dapat mengoptimalkan penggunaan sumber daya keuangan, memastikan dana sudah cukup untuk operasional sehari-hari, serta investasi untuk pertumbuhan jangka panjang.

Sedangkan dalam menjaga hubungan dengan pemasok, tahu cara menghitung pajak PPN pengadaan memungkinkan perusahaan untuk melakukan negosiasi yang lebih efektif terkait harga bahan baku dan ketentuan pembayarannya. Misalnya, jika Anda paham bagaimana memanfaatkan kredit pajak PPN, mungkin Anda akan bernegosiasi untuk ketentuan pembayaran yang memaksimalkan keuntungan pajak tersebut. Bisa dengan perjanjian tentang cara pembayaran yang memastikan kedua pihak dapat mengklaim kembali PPN yang telah mereka bayar, sehingga mengurangi beban pajak dan meningkatkan likuiditas.

3. Perhitungan Pajak PPN Penjualan

Menurut UU 7/2021, tarif PPN naik dari 10% menjadi 11%. Ketentuan ini sudah berlaku sejak tanggal 1 April 2022. Adapun perhitungan pajak PPN yaitu mengalikan tarif PPN 11% dengan dasar pengenaan pajak yang meliputi harga jual, penggantian, nilai impor dan ekspor, atau nilai lainnya yang sesuai ketetapan pemerintah. Jika ditulis dalam bentuk matematis yaitu:

Dalam praktiknya, sistem perpajakan ini mengharuskan perusahaan untuk tidak hanya mengumpulkan PPN dari transaksi penjualan dengan pelanggan, tapi juga memperhitungkan PPN yang telah dibayar pada pembelian atau biaya lain yang berhubungan dengan operasional bisnis. Menariknya, Anda dapat mengkreditkan pajak yang telah dibayarkan pada pengadaan terhadap PPN yang dikumpulkan dari penjualan, sehingga yang harus disetorkan ke kantor pajak adalah selisih dari dua jumlah tersebut.

Dengan kata lain, jika total PPN yang dikumpulkan dari transaksi penjualan dalam satu periode pajak lebih tinggi daripada total PPN yang dibayarkan pada pembelian, Anda hanya perlu menyetorkan selisihnya ke pemerintah. Cara ini membantu meringankan beban pajak perusahaan karena mereka hanya menyetorkan pertambahan nilai yang dibuat, sesuai dengan prinsip dasar PPN.

4. Contoh Hitung Pajak PPN Penjualan

Untuk tahu lebih lanjut pajak PPN berapa persen dan cara hitungnya, perhatikan skenario berikut ini. Misalkan toko buku lokal “BukuLangka” menjual berbagai jenis buku, termasuk edisi langka dan terbatas. Toko ini melakukan penjualan buku edisi khusus seharga Rp200.000 per buku. Dalam skenario ini, dasar pengenaan pajak adalah harga jual buku tersebut. Menggunakan tarif PPN yang ditetapkan sebesar 11%, toko buku perlu menghitung PPN yang akan dikenakan pada setiap penjualan buku.

Jadi, PPN yang harus dibayarkan oleh pembeli untuk setiap buku edisi khusus adalah Rp22.000. Dengan demikian, total harga buku yang perlu dibayarkan oleh pembeli menjadi Rp222.000.

Selanjutnya, dalam suatu waktu toko “BukuLangka” membeli stok buku dari penerbit dengan harga Rp100.000 per buku. Sebagai bisnis yang terdaftar sebagai pengusaha kena pajak, “BukuLangka” berhak untuk mengklaim kredit pajak atas PPN yang telah dibayarkan pada pembelian bukunya. Artinya, untuk setiap buku yang dibeli, toko membayar PPN sebesar 11% dari Rp100.000, yaitu Rp11.000. PPN ini nantinya bisa dikreditkan atau dikurangkan dari PPN yang harus disetorkan dari transaksi penjualan buku.

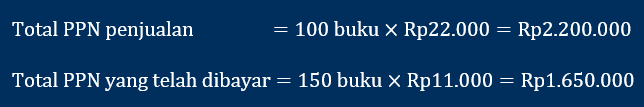

Pada akhir bulan, toko “BukuLangka” menghitung total penjualan dan pembelian bukunya untuk perhitungan pajak PPN yang harus disetorkan ke kantor pajak. Anggaplah dalam satu bulan, toko berhasil menjual 100 buku edisi khusus dan membeli stok sebanyak 150 buku dari penerbit.

Dengan demikian, toko “BukuLangka” hanya perlu menyetorkan selisih dari kedua jumlah tersebut, yaitu Rp550.000 ke kantor pajak. Skema perhitungan ini membantu toko tersebut dalam mengelola keuangan mereka dengan lebih efisien sekaligus dengan tetap mematuhi peraturan pajak yang berlaku.

5. Kesimpulan

Dari pembahasan di atas, dapat disimpulkan pajak PPN berapa persen bagi Indonesia, yaitu sebesar 11%. Pengetahuan tentang pajak ini sangat penting bagi bisnis karena mempengaruhi penetapan harga jual. Dengan memasukkan PPN dalam perhitungan harga jual, Anda dapat menghindari potensi kerugian dan memastikan kepatuhan terhadap ketentuan pajak, namun tetap menawarkan harga yang menarik kepada konsumen.

Contoh cara menghitung pajak PPN yang dijelaskan di atas juga menunjukkan bahwa bisnis dapat mengkreditkan pajak yang dibayarkan pada pembelian terhadap pajak yang harus disetorkan dari hasil penjualan. Artinya, Anda hanya perlu menyetorkan selisih antara PPN yang dikumpulkan dari penjualan dan PPN yang dibayar saat pembelian ke kantor pajak. Cara ini mengurangi beban pajak bagi bisnis dengan memastikan hanya pertambahan nilai yang dibuat selama proses bisnis yang dikenakan pajak.

Klik untuk Mulai Chat

Klik untuk Mulai Chat