Pengadaan barang atau jasa pada perusahaan menjadi salah satu aktivitas bisnis yang juga mempengaruhi efektivitas operasional. Dalam praktiknya, perusahaan tidak hanya perlu memastikan kualitas dari barang atau layanan yang diterima, tapi juga regulasi pajak pengadaan barang yang berlaku. Tujuannya agar anggaran dapat direncanakan dengan baik sekaligus sebagai bentuk taat pada kebijakan pemerintah.

Nah, dalam artikel kali ini kita akan mengeksplorasi lebih lanjut apa saja bentuk pajak dalam proses purchasing management, cara hitung PPN dan PPh pengadaan barang, dan studi kasus sederhana yang menggambarkan bagaimana perhitungan pajak ini mempengaruhi seluruh total biaya pembelian. Yuk, langsung simak pada pembahasan berikut!

1. Mengenal Pajak Pengadaan Barang

Purchasing management adalah proses bisnis yang tidak hanya fokus untuk memastikan perusahaan memperoleh barang atau jasa sesuai kebutuhan, tapi juga perlu memperhatikan kepatuhan perusahaan terhadap regulasi pemerintah. Salah satunya dalam pembayaran pajak pengadaan barang. Jenis pajak yang terkait bisa beragam, termasuk pajak pertambahan nilai (PPN), pajak penghasilan (PPh), bea masuk, dan pajak-pajak lain tergantung jenis barang dan asalnya.

Pajak pengadaan barang juga mempengaruhi keputusan pembelian dan negosiasi kontrak. Perusahaan perlu mempertimbangkan beban pajak saat merencanakan anggaran pengadaan dan dalam menentukan harga akhir pembelian. Dalam beberapa kasus, strategi pengadaan biasanya disesuaikan dengan memanfaatkan struktur pajak yang lebih menguntungkan, seperti memilih supplier lokal daripada impor untuk menghindari bea masuk.

Oleh karena itu, departemen procurement atau staff purchasing harus mengidentifikasi semua kewajiban pajak yang berlaku, memastikan pajak pengadaan barang dihitung dengan benar, dan memasukkan biaya pajak ke dalam total biaya pembelian. Dengan ini, perusahaan dapat merencanakan anggaran dengan lebih akurat dan menghindari biaya tidak terduga, denda, atau sanksi hukum yang dikenakan karena adanya kelalaian pajak.

2. Ketentuan Tarif Pajak Pengadaan Barang

Proses purchasing management akan berjalan optimal jika perusahaan juga memperhatikan ketentuan tarif pajak yang diperlukan dalam pengadaan barang. Umumnya, ada dua tarif yang berlaku, yaitu PPN dan PPh. Simak detail perbedaannya pada pembahasan berikut.

a. Tarif PPN Pengadaan Barang

Pajak pertambahan nilai (PPN) pengadaan barang adalah jenis pajak konsumsi yang dikenakan oleh pemerintah pada proses penjualan, produksi, atau impor barang. Pajak PPN memiliki dampak signifikan terhadap biaya pengadaan barang dalam bisnis. Perusahaan atau individu yang terdaftar sebagai pengusaha kena pajak (PKP) bertanggung jawab untuk memungut PPN dari pembeli dan menyetorkannya kepada pemerintah.

Pada saat pengadaan barang, PKP ini akan menambahkan PPN pada harga jual barang yang harus dibayarkan oleh pembeli. Tarif PPN atas pembelian barang adalah 11% dari nilai dasar pengenaan pajak (DPP) atau harga barang tersebut. Nilai ini merupakan tarif PPN terbaru berdasarkan UU HPP dan sudah berlaku sejak 1 April 2022. Secara matematis maka dapat ditulis sebagai berikut.

b. Tarif PPh Pengadaan Barang

Pajak penghasilan atau PPh pengadaan barang adalah pajak yang dikenakan pada pendapatan yang berkaitan dengan transaksi pengadaan barang. Pemotongan PPh biasanya dilakukan oleh pihak yang melakukan pembayaran, misalnya perusahaan yang membeli barang atau jasa. Pihak ini bertanggung jawab untuk memotong PPh dari pembayaran yang dibuat kepada supplier atau penyedia jasa dan kemudian menyetorkan pajak tersebut ke pemerintah.

PPh yang dipotong dapat mempengaruhi cash flow pemasok atau penyedia jasa karena mereka menerima pembayaran bersih setelah pemotongan pajak. Tarif PPh pengadaan barang adalah sebesar 1,5% dari harga pembelian dan tidak termasuk PPN. Jika dituliskan dalam bentuk matematis maka rumusnya adalah:

3. Contoh Hitung PPN dan PPh Pengadaan Barang

Untuk memahami cara hitung PPN dan PPh pengadaan barang, perhatikan skenario berikut ini. Misalkan perusahaan Anda merencanakan pengadaan 20 laptop untuk meningkatkan efisiensi kerja. Harga laptop adalah Rp10.000.000 per unit dan belum kena pajak. Dengan menggunakan rumus PPN dan PPh pengadaan barang di atas, maka Anda bisa menghitung total biaya pengadaan laptop tersebut.

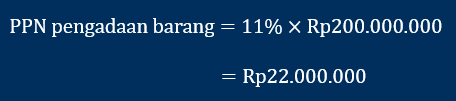

Pertama, kita hitung pajak pengadaan barang khususnya PPN. Ada 20 laptop yang akan dibeli dengan harga masing-masing Rp10.000.000. Jadi, total harga barang belum kena pajak adalah Rp200.000.000. Sesuai regulasi pemerintah, tarif PPN pengadaan barang adalah 11%, maka pajak PPN untuk 20 laptop tersebut yaitu:

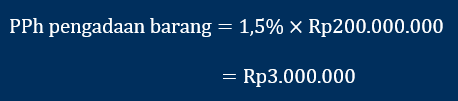

Selanjutnya, kita hitung PPh pengadaan barang. Berdasarkan kebijakan pemerintah, perusahaan perlu membayar 1,5% dari total harga barang. Sehingga tarif PPh yang harus dibayarkan untuk 20 unit laptop sebesar:

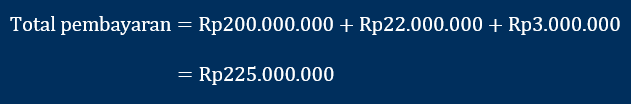

Dari perhitungan kedua pajak pengadaan barang di atas, maka kita bisa mengetahui total biaya pengadaan untuk 20 unit laptop tersebut. Totalnya adalah:

Transaksi ini menggambarkan pentingnya memahami dan mengelola kewajiban pajak pengadaan barang. Perusahaan harus memperhatikan akurasi penghitungan PPN dan PPh untuk memastikan kepatuhan pajak dan menghindari risiko hukum atau denda. Studi kasus ini juga menunjukkan bagaimana pajak dapat mempengaruhi total biaya pengadaan sehingga Anda harus melakukan perencanaan anggaran komprehensif yang teliti.

Bagi bisnis yang memproduksi suatu barang, pemahaman tentang pajak pengadaan barang juga sangat mempengaruhi harga jual produk. PPN yang dikenakan pada harga barang akan meningkatkan biaya bagi konsumen. Hal ini tentu akan mempengaruhi keputusan pembelian pelanggan, terutama di pasar yang sangat sensitif terhadap harga.

Pemahaman mendalam tentang pajak pengadaan barang memungkinkan perusahaan untuk mengoptimalkan strategi pembelian dan sourcing. Sebagai contoh, perusahaan mungkin memilih untuk mengimpor dari negara dengan beban pajak lebih rendah atau mengubah strategi pengadaan untuk memanfaatkan insentif pajak.

4. Kesimpulan

Dalam purchasing management, perusahaan harus memperhatikan banyak aspek untuk memastikan proses pengadaan barang atau jasa berjalan optimal. Begitu juga untuk aspek pajak pengadaan barang agar perusahaan terhindar dari risiko hukum, denda, atau dampak negatif lainnya yang akan mempengaruhi reputasi perusahaan.

Setidaknya ada dua jenis pajak yang harus dikalkulasi yaitu, PPN dan PPh pengadaan barang. PPN dikenakan pada harga jual barang dan ditetapkan sebesar 11% dari nilai dasar pengenaan pajak (DPP). Sedangkan PPh pengadaan barang, dikenakan pada pendapatan terkait transaksi yang biasanya dipotong oleh pembeli dan dikenakan sebesar 1,5% dari harga pembelian.

Klik untuk Mulai Chat

Klik untuk Mulai Chat