Indonesia memiliki sistem perpajakan yang dibebankan dalam suatu bisnis. Salah satunya adalah PPN masukan dan keluaran. Kedua komponen ini berperan penting untuk menghitung jumlah pajak yang harus dibayarkan atau dikreditkan oleh sebuah perusahaan, yang nantinya sekaligus mempengaruhi cash flow dan strategi keuangan secara signifikan.

Mengingat kompleksitas dan pentingnya topik ini, perusahaan perlu memiliki pemahaman yang benar tentang PPN masukan dan keluaran, serta bagaimana dampaknya pada operasi bisnis. Nah, artikel ini akan membantu Anda untuk mengenalnya lebih jauh. Mulai dari definisi, peran, rumus menghitung PPN masuk dan keluar. Pahami selengkapnya di sini!

- PPN Masukan adalah pajak yang dibayar PKP saat membeli barang/jasa, sedangkan PPN Keluaran adalah pajak yang dipungut PKP saat menjual barang/jasa kena pajak.

- Regulasi PPN Masukan dan Keluaran diatur dalam Undang-Undang Nomor 42 Tahun 2009 tentang PPN, yang mengatur hak kredit dan kewajiban penyetoran PPN.

- Kedua komponen ini penting karena PPN Masukan mengurangi beban pajak dan meningkatkan efisiensi cash flow, sedangkan PPN Keluaran menjamin transparansi dan penerimaan negara.

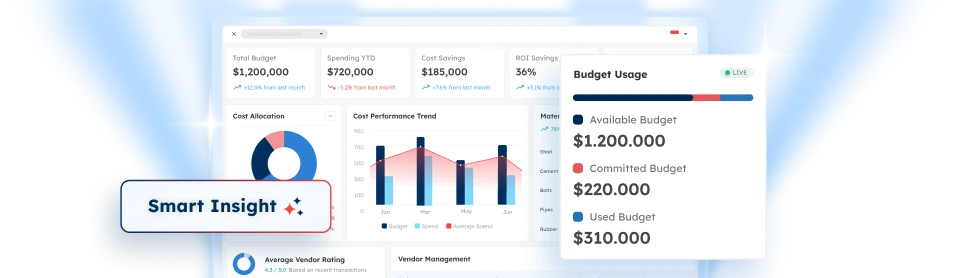

- Software ERP ScaleOcean dapat membantu mengelola, mencatat, dan menghitung PPN Masukan dan Keluaran secara akurat, serta memfasilitasi pelaporan pajak yang efisien dan sesuai regulasi.

Apa itu PPN Masukan dan Keluaran

PPN Masukan dan PPN Keluaran adalah dua jenis pajak yang dikenakan dalam sistem perpajakan Indonesia. Pajak masukan merupakan PPN yang dibayar oleh PKP saat membeli barang dan/atau jasa kena pajak.

Sementara itu, pajak keluaran adalah PPN yang dipungut oleh PKP atas penjualan barang dan/atau jasa kena pajak. Keduanya digunakan untuk menghitung PPN yang harus dibayar oleh perusahaan. Berikut penjelasan lengkap mengenai kedua aspek ini!

1. PPN Masukan (VAT In)

PPN Masukan adalah pajak yang dibayar atas pembelian barang dan jasa oleh perusahaan. Pajak ini dikenakan pada setiap transaksi pembelian yang dilakukan perusahaan untuk kegiatan usaha. PPN masukan dapat dikreditkan atau dikurangkan dari PPN keluaran yang wajib dibayar oleh perusahaan.

Pendekatan produksi adalah hal ini yang memungkinkan perusahaan untuk mengurangi beban pajak yang harus dibayar dengan memanfaatkan PPN yang sudah dibayar atas pembelian barang atau jasa. Biasanya, PPN masukan digunakan untuk menghitung pajak yang akan dibayar ketika perusahaan menjual produk atau jasa.

2. PPN Keluaran (VAT Out)

PPN Keluaran adalah pajak yang dipungut oleh perusahaan saat menjual barang atau jasa kepada pelanggan. Setiap transaksi penjualan yang dilakukan perusahaan akan dikenakan PPN keluaran, yang besarnya sesuai dengan tarif PPN yang berlaku.

PPN keluaran ini harus disetorkan ke negara setelah dikurangi dengan PPN masukan yang telah dibayar atas pembelian barang dan jasa. Jika PPN keluaran lebih besar dari PPN masukan, perusahaan wajib membayar selisihnya ke negara. Sebaliknya, jika PPN masukan lebih besar, perusahaan berhak mendapatkan pengembalian.

Untuk memastikan pencatatan dan pelaporan yang tepat, perusahaan dapat melakukan rekonsiliasi PPN, yang membantu memastikan bahwa semua transaksi PPN telah dihitung dan dilaporkan dengan akurat, serta meminimalkan risiko kesalahan dalam pelaporan pajak.

Dasar Hukum PPN Masukan dan Keluaran

Dikutip dari Data Center Ortax, Dasar hukum PPN Masukan dan PPN Keluaran di Indonesia diatur secara jelas dalam Undang-Undang Nomor 42 Tahun 2009 tentang Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM).

Undang-undang ini mengatur mekanisme perpajakan yang berlaku bagi Pengusaha Kena Pajak (PKP), mencakup hak untuk mengkreditkan PPN Masukan atas pembelian barang dan/atau jasa, serta kewajiban untuk memungut dan menyetorkan PPN Keluaran atas penjualan barang dan/atau jasa kena pajak.

- PPN Masukan: Berdasarkan Pasal 9 ayat (1) UU No. 42 Tahun 2009, PPN yang dibayar oleh Pengusaha Kena Pajak (PKP) atas pembelian barang dan/atau jasa kena pajak dapat dikreditkan atau dikurangi dari PPN Keluaran yang harus disetorkan.

- PPN Keluaran: Pasal 16 ayat (2) UU yang sama mengatur bahwa PPN Keluaran adalah pajak yang dipungut oleh PKP atas penjualan barang dan/atau jasa kena pajak dan harus disetorkan ke kas negara setelah dikurangi dengan PPN Masukan.

Cara Menghitung PPN Masukan dan Keluaran

Menghitung PPN Masukan dan PPN Keluaran adalah bagian penting dalam sistem perpajakan bagi Pengusaha Kena Pajak (PKP) di Indonesia. PPN Masukan merupakan pajak yang dibayar saat membeli barang atau jasa kena pajak, sedangkan PPN Keluaran dikenakan saat menjual barang atau jasa tersebut.

Penting untuk memahami pengertian pajak dan cara menghitung kedua jenis PPN, karena kedua jenis PPN ini saling terkait dan digunakan untuk menghitung kewajiban pajak yang harus disetorkan ke negara, dengan PPN Masukan yang dapat dikreditkan terhadap PPN Keluaran yang dipungut. Berikut cara menghitungnya!

1. Menghitung PPN Masukan

PPN Masukan adalah pajak yang dibayar oleh Pengusaha Kena Pajak (PKP) atas pembelian barang dan/atau jasa kena pajak yang digunakan untuk kegiatan usaha. PPN Masukan dapat dikreditkan untuk mengurangi PPN Keluaran yang harus dibayar.

Anda bisa memahami cara menghitung pajak PPN untuk pajak masukan berikut dengan rumus berikut:

PPN Masukan = Harga Barang / Jasa × Tarif PPN

Misalnya, jika harga barang adalah Rp 10.000.000 dan tarif PPN adalah 10%, maka:

PPN Masukan = 10.000.000 x 10% = 1.000.000

2. Menghitung PPN Keluaran

PPN Keluaran adalah pajak yang dipungut oleh PKP atas penjualan barang dan/atau jasa kena pajak. PPN Keluaran ini harus disetorkan ke negara setelah dikurangi dengan PPN Masukan yang telah dibayar.

Berikut rumus menghitung PPN Keluaran, yaitu:

PPN Keluaran = Harga Jual Barang / Jasa × Tarif PPN

Misalnya, jika harga jual barang adalah Rp 20.000.000 dan tarif PPN adalah 10%, maka:

PPN Keluaran = 20.000.000 × 10% = 2.000.000

3. Menentukan PPN yang Terutang

Untuk menghitung PPN yang terutang, Anda mengurangkan PPN Masukan dari PPN Keluaran. Berikut rumusnya:

PPN yang Disetor = PPN Keluaran − PPN Masukan

Contoh perhitungan:

- PPN Keluaran: Rp 2.000.000

- PPN Masukan: Rp 1.000.000

Maka hasil dari perhitungan ini adalah:

PPN yang Terutang = 2.000.000 − 1.000.000 = 1.000.000

Jadi, PKP harus menyetorkan PPN yang terutang sebesar Rp 1.000.000 ke negara.

Dengan cara ini, pajak PPN yang dibayar pada pembelian (masukan) bisa dikreditkan untuk mengurangi PPN yang dipungut atas penjualan (keluaran), memastikan tidak ada pajak ganda dalam rantai pasokan.

Skenario yang Mungkin Terjadi

Dalam praktiknya, ada beberapa skenario yang mungkin terjadi terkait dengan perhitungan PPN, yang dapat memengaruhi kewajiban penyetoran atau pengembalian pajak. Berikut adalah skenario yang mungkin terjadi dalam perhitungan PPN:

1. PPN Kurang Bayar

Jika PPN Keluaran lebih besar daripada PPN Masukan, PKP harus menyetor selisihnya ke kas negara. Dalam hal ini, perusahaan wajib membayar kekurangan PPN yang belum terbayar untuk memastikan kepatuhan terhadap peraturan perpajakan yang berlaku.

2. PPN Lebih Bayar

Jika PPN Masukan lebih besar dari PPN Keluaran, PKP akan berada dalam posisi kelebihan bayar pajak. Kelebihan ini bisa dikompensasikan pada periode pajak berikutnya atau dimohonkan restitusi (pengembalian) untuk mendapatkan pengembalian atas pajak yang lebih dibayar.

Studi Kasus Perhitungan PPN Masukan dan Keluaran

PPN masukan dan keluaran bisa dibayarkan ke pemerintah dalam periode pajak yang sama atau mengkompensasikannya ke periode berikutnya. Tapi perlu dicatat bahwa perusahaan hanya bisa melakukan hal tersebut selambat-lambatnya tiga bulan. Berikut perbedaan perhitungan PPN baik tanpa atau dengan kompensasi.

1. Pembayaran Tanpa Kompensasi

Misalkan Anda memiliki sebuah perusahaan yang bergerak di bidang perdagangan alat elektronik. Pada bulan Januari, Anda membeli berbagai komponen elektronik dari supplier dengan total nilai Rp100.000.000. Nilai PPN yang berlaku adalah 10%, sehingga perusahaan perlu membayar PPN masukan sebesar:

PPN Masukan = 10% x Rp10.000.000

= Rp10.000.000

Selama bulan yang sama, Anda berhasil menjual produk elektronik dengan total nilai Rp150.000.000 kepada pelanggan. Dengan ini, maka Anda harus menghitung dan memungut PPN keluaran dari penjualan tersebut. Nilai PPN keluaran tersebut yaitu:

PPN Keluaran = 10% x Rp150.000.000

= Rp15.000.000

Untuk menentukan jumlah PPN yang harus disetorkan ke pemerintah, Anda harus mengurangkan PPN masukan dari PPN keluaran. Sebelumnya telah diperoleh PPN masukan yang harus dibayar adalah Rp10.000.000, dan PPN keluaran yang dikumpulkan adalah Rp15.000.000. Oleh karena itu, perusahaan hanya perlu menyetorkan selisihnya.

PPN ke Pemerintah = Rp15.000.000 – Rp10.000.000

= Rp5.000.000

Jumlah ini merupakan PPN bersih yang harus dibayarkan kepada pemerintah untuk bulan Januari, tanpa ada kompensasi ke periode berikutnya.

2. Pembayaran dengan Kompensasi Periode Berikutnya

Kita lanjutkan skenario di atas untuk menunjukkan adanya kompensasi di periode berikutnya. Misalkan pada bulan Februari, perusahaan melakukan pembelian bahan baku elektronik yang lebih besar, dengan total nilai Rp200.000.000. Dengan tarif PPN yang sama yaitu 10%, PPN masukan yang dibayar oleh perusahaan menjadi:

PPN Masukan = 10% – Rp200.000.000

= Rp20.000.000

Namun, pada bulan yang sama, penjualan perusahaan mengalami penurunan, hanya mencapai Rp120.000.000. Ini berarti PPN keluaran yang harus dikenakan atas penjualan tersebut adalah:

PPN Keluaran = 10% – Rp120.000.000

= Rp12.000.000

Dalam situasi ini, PPN masukan lebih besar daripada PPN keluaran. Sehingga perusahaan memiliki kredit pajak, di mana PPN masukan tidak dapat dikompensasi sepenuhnya oleh PPN keluaran dalam periode yang sama. Oleh karena itu, perusahaan memiliki kelebihan PPN masukan sebesar:

Kelebihan PPN Masukan = Rp20.000.000 – Rp12.000.000

= Rp8.000.000

Jumlah ini dapat dikompensasikan terhadap PPN keluaran di periode pajak berikutnya, mengurangi jumlah PPN yang harus disetorkan di masa mendatang. Cara ini membantu perusahaan untuk mencapai akuntansi manajemen yang lebih efektif, sehingga perusahaan Anda tidak membayar pajak lebih dari yang seharusnya dalam periode saat purchasing melebihi penjualan.

Berdasarkan perhitungan untuk bulan Februari, perusahaan perlu membayar PPN masukan sebesar Rp20.000.000 atas pembelian bahan baku elektronik. Namun, PPN keluaran yang dikumpulkan dari penjualan produknya adalah Rp12.000.000. Dalam situasi ini, perusahaan mengalami kelebihan PPN masukan sebesar Rp8.000.000.

Kelebihan PPN masukan adalah Rp8.000.000, dapat dikompensasikan terhadap PPN keluaran di periode pajak berikutnya. Artinya, perusahaan memiliki PPN keluaran di bulan Maret, dan dapat mengurangkan Rp8.000.000 dari jumlah PPN keluaran yang harus disetorkan. Hal ini juga kemudian dipertimbangkan ketika sedang menyusun laporan finansial perusahan yang berisi hal-hal seperti earning after tax.

Pentingnya PPN Masukan dan Keluaran

Manfaat PPN Masukan dan PPN Keluaran sangat penting bagi pengusaha dalam sistem perpajakan di Indonesia. PPN Masukan memberikan keuntungan berupa pengurangan beban pajak melalui kredit pajak atas pembelian barang atau jasa, yang dapat meningkatkan efisiensi cash flow.

Sementara itu, PPN Keluaran memastikan adanya transparansi dalam transaksi ekonomi, memfasilitasi laporan pajak perusahaan yang akurat, serta menjamin penerimaan pajak negara yang berkelanjutan. Kedua jenis PPN ini saling mendukung untuk mengoptimalkan kewajiban pajak yang adil dan efisien.

Berikut beberapa poin manfaat PPN masukan dan keluaran yang penting dipahami, diantaranya:

1. Manfaat PPN Masukan

- Mengurangi Beban Pajak: PPN Masukan yang dibayar pada pembelian barang atau jasa bisa dikreditkan untuk mengurangi PPN Keluaran yang harus disetorkan, mengurangi total pajak yang harus dibayar.

- Meningkatkan Efisiensi Cash Flow: Dengan mengkreditkan PPN Masukan, pengusaha dapat mengoptimalkan cash flow mereka, karena hanya membayar selisih antara PPN Keluaran dan PPN Masukan.

- Pengelolaan Keuangan Lebih Baik: Mengurangi pengeluaran pajak yang tidak perlu, sehingga pengusaha dapat lebih efisien dalam mengelola keuangan bisnis.

- Memperkuat Daya Saing: Pengurangan beban pajak melalui PPN Masukan membantu pengusaha mengurangi biaya operasional, sehingga meningkatkan daya saing di pasar.

2. Manfaat PPN Keluaran

- Transparansi Transaksi: PPN Keluaran menciptakan transparansi dalam transaksi ekonomi, memudahkan pencatatan dan pelaporan keuangan.

- Penerimaan Negara: PPN Keluaran memastikan penerimaan negara melalui pajak yang dipungut atas penjualan barang dan jasa.

- Fasilitasi Pelaporan Pajak: Memudahkan pelaporan pajak yang akurat dan sesuai dengan peraturan perpajakan yang berlaku.

- Kredit Pajak: Pengusaha dapat mengklaim kredit pajak atas PPN Masukan yang dibayar, yang membantu mengurangi kewajiban pajak yang harus disetorkan.

Kesimpulan

Kesimpulannya, PPN Masukan dan PPN Keluaran memiliki peran yang sangat penting dalam menjaga efisiensi perpajakan bagi pengusaha. Dengan memanfaatkan sistem yang tepat, seperti penggunaan software akuntansi ScaleOcean, pengusaha dapat mengelola PPN dengan lebih mudah dan akurat.

Software akuntansi ScaleOcean tidak hanya memfasilitasi pencatatan dan penghitungan PPN Masukan dan Keluaran, tetapi juga membantu dalam pengelolaan laporan pajak yang efisien dan sesuai regulasi. Dapatkan demo gratis ScaleOcean untuk melihat bagaimana software ini dapat meningkatkan efisiensi pajak dan keuangan bisnis Anda.

FAQ:

1. Apa itu PPN Masukan dan PPN Keluaran?

Keduanya adalah komponen utama dari Pajak Pertambahan Nilai (PPN) yang berlaku di Indonesia:

1. PPN Masukan (Input Tax): PPN yang dikenakan dan dibayar oleh Pengusaha Kena Pajak (PKP) saat melakukan pembelian Barang Kena Pajak (BKP) atau Jasa Kena Pajak (JKP) dari supplier lain. PPN ini berfungsi sebagai kredit pajak bagi PKP pembeli.

2. PPN Keluaran (Output Tax): PPN yang dipungut atau ditagih oleh PKP saat menjual atau menyerahkan BKP atau JKP kepada konsumen atau pembeli. PPN ini merupakan kewajiban pajak yang harus disetorkan.

2. Bagaimana PPN Masukan dan Keluaran digunakan dalam perhitungan PPN?

Setiap masa pajak (bulanan), PKP wajib menghitung selisih antara kedua komponen ini melalui mekanisme Kredit Pajak:

PPN yang Diseto r= PPN Keluaran − PPN Masukan

– Kurang Bayar: Jika PPN Keluaran > PPN Masukan, PKP wajib menyetorkan selisihnya ke kas negara.

– Lebih Bayar: Jika PPN Masukan > PPN Keluaran, selisihnya dapat diklaim kembali (direstitusi) atau dikompensasikan (dikreditkan) ke masa pajak berikutnya.

3. Apa syarat agar PPN Masukan dapat dikreditkan?

Tidak semua PPN Masukan dapat langsung digunakan sebagai pengurang PPN Keluaran. Syarat utama agar PPN Masukan sah untuk dikreditkan adalah:

1. Kepemilikan Faktur Pajak: PPN Masukan didukung oleh Faktur Pajak yang lengkap, benar, dan diterbitkan sesuai dengan ketentuan perpajakan (valid dan terverifikasi di DJP).

2. Kepentingan Usaha: Pembelian BKP/JKP tersebut harus berhubungan langsung dengan kegiatan usaha untuk menghasilkan, menagih, atau memelihara penghasilan.

3. Bukan Termasuk PPN yang Tidak Boleh Dikreditkan: Misalnya, PPN atas perolehan kendaraan bermotor tertentu atau PPN atas pengeluaran yang tidak berhubungan langsung dengan kegiatan usaha pokok.

PTE LTD..png)

.png)

.png)

.png)

.png)